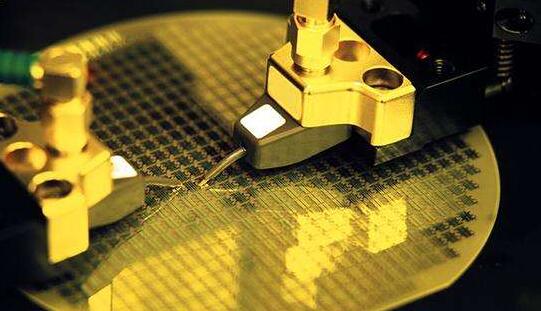

今天,高盛最新报告显示,其上修2022-2023年全球晶圆设备市场增长预测,其中台积电扩大资本支出是设备需求上扬的关键,其2021-2023年资本支出预计进一步提高至1080亿美元。

而这也与SEMI日前预测明年晶圆设备支出挑战千亿美元规模的观点遥相呼应。另外,市场预期上述代工龙头的扩产将带动二线厂商提升产能,但设备供应不足也将限制后者扩产的步伐。

众所周知,近日部分芯片原厂与应用终端有供需松动的迹象,但上游晶圆代工端的涨势没有停止的迹象,全球主要一二线晶圆代工厂此前已轮番涨价。

不过,在前几波涨价之后,芯片原厂能否跟上上游成本压力而跟进涨价,还不敢断言,预计稍后能见分晓。不过,近日似乎也有这个迹象。关键是诸如汽车芯片短缺依然严峻,相关客户更渴望签长约。

众所周知,近日部分芯片原厂与应用终端有供需松动的迹象,但上游晶圆代工端的涨势没有停止的迹象,全球主要一二线晶圆代工厂此前已轮番涨价。

不过,在前几波涨价之后,芯片原厂能否跟上上游成本压力而跟进涨价,还不敢断言,预计稍后能见分晓。不过,近日似乎也有这个迹象。关键是诸如汽车芯片短缺依然严峻,相关客户更渴望签长约。

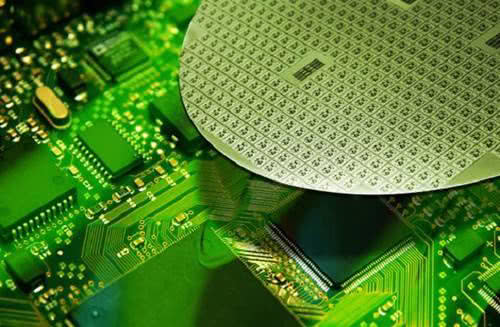

因此,代工厂也都在大举扩产,未来两年将有更多的产能开出。届时,是否有这么大的需求,有没产能过剩的风险?

毕竟,芯片厂处于上传下达中间环节的角色,对市场相对敏感。而晶圆代工端则不同,其最早感受到市场暖风,但又是最晚感受到冷风。此前,半导体业内普遍预期晶圆代工产能供不应求的状况,至少会延续到明年下半年。

不过,编者也留意到,业内及机构对芯片需求前景的预测好坏参半,甚至开始“泼冷水”。昨日,摩根士丹利也对此发表了最新的看法,认为整体半导体需求有被高估的可能,已看到部分领域的半导体需求转弱,甚至预计台积电及力积电等代工厂,最快今年Q4会发生订单削减的情况。

不过,上述机构对半导体行业的预测也经常被业内资深人士吐槽。不管如何,晶圆代工端的订单能见度在一年内仍较高,但IC设计端在今年底或面临更多不确定性。目前产业链整体面临“上热下温”的状况。

鉴于相关消费电子产品的销售额将在今年Q3达到顶峰,相关芯片供应商已开始放缓在代工厂下单,这与上述部分情况也反差明显。

另一方面,本周市场端继续反馈出最新的消息,就如包括大尺寸面板、笔记本电脑与智能手机等终端应用,部分客户拉货力道出现放缓的迹象。这进一步带动上游供应链出现拉货松动,诸如驱动IC、TDDI、电源管理IC等三大芯片,相对较为突出,也皆为此前市场需求火爆的品类。

编者获悉,半导体分销商也反馈已有客户开始砍单。因此,虽然许多芯片厂商上半年直至7、8月份以来,业绩处于高位,但随着下游的拉货动能不断出现变化,诸如上述三大芯片今年Q4至明年的市况,能否持续创新高,存在了不少变数。

不过,对于市场杂音,上述相关芯片原厂仍维持Q3的展望预测,强调现阶段整体情况仍是供需吃紧。

据悉,有半导体分销商透露,虽然客户仍然缺货为主,但也开始出现两三成客户砍单的情况。IC供需情况已经开始分化?

即便如此,下游客户仍不敢贸然大幅砍单,毕竟,采购人员也要承担断料的风险。短期来看,目前市场的些许变化对芯片原厂整体的业绩影响有限。

不过,编者也有疑问。鉴于现今不是芯片全面缺货的阶段,分销商作为芯片供货与拉货关键的桥梁,面对有些下游客户砍单情况,其与芯片原厂取消、调整的协商空间又有多大呢?

不管如何,IC原厂依然有“去化管道”,可以把货挪给其他仍有需求的客户,一方面能持续减缓业内供不应求的现状,另外也让它们的业绩更具有短期抗风险的能力。

总而言之,这对IC设计端造成的影响,还要看后续客户拉货的情况而定。在此轮涨价潮中,芯片设计厂商毛利率已相对较高,下游客户则面临较大的成本压力。

深圳市飞捷士科技有限公司有做型号:TND4N65\TND7N65\TND9N50\TND9N20\TNPF7N65\TNPF4N65\TNPF4N70等等。